Eine Unternehmensnachfolge kann in unterschiedlicher Weise geplant werden. Bestehenden Mitarbeitern, externen Managern oder Nachkommen kann die Nachfolge übertragen werden. Sofern keine für die Nachfolge geeigneten Personen vorhanden sind, ist allenfalls die Gründung einer Unternehmensstiftung abzuwägen.Die UnternehmensstiftungDie Unternehmensstiftung als solche ist vom Gesetz nicht vorgesehen und wurde durch die Praxis entwickelt. Im Gegensatz zur klassischen Stiftung, die in der Regel einen ideellen Zweck verfolgt, zeichnet sich die Unternehmensstiftung durch ihre Nähe zur Wirtschaft aus. Sie erscheint in einer vom Gesetz vorgesehenen Form (klassische Stiftung, Familien-, kirchliche oder Personalfürsorgestiftung). Mischformen sind ebenfalls zulässig.

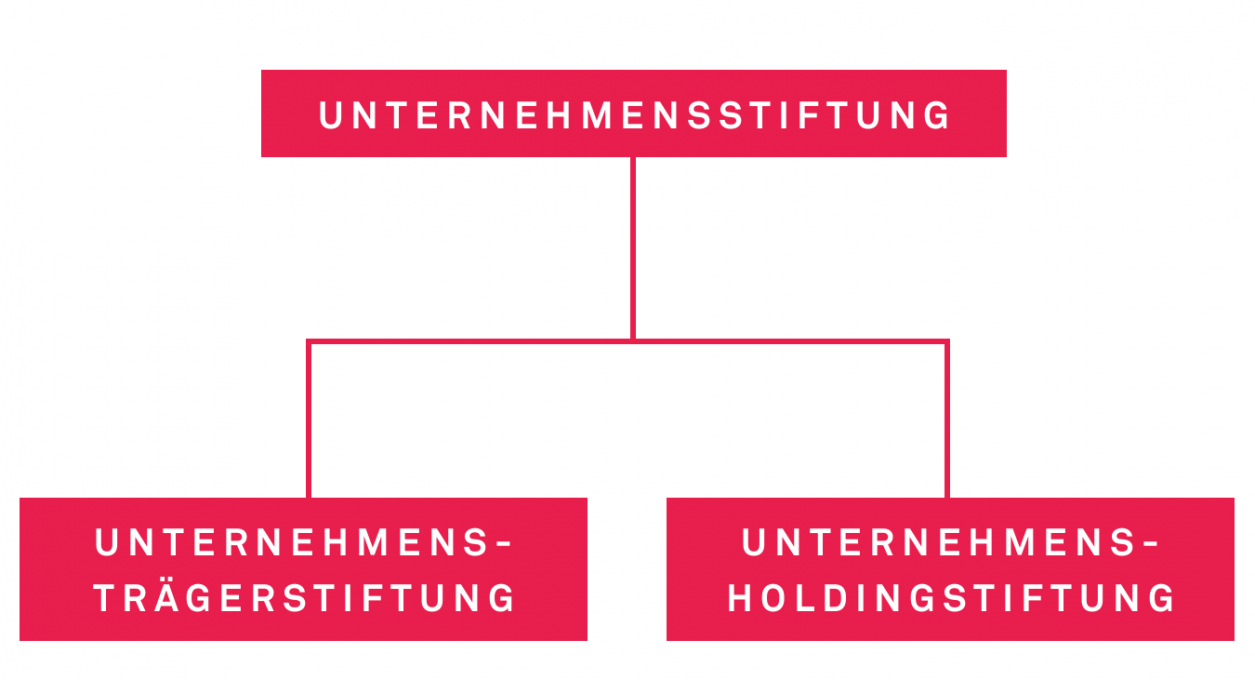

Unternehmensstiftungen kommen in zwei Haupttypen vor: Unternehmensträgerstiftung und Holdingstiftung. Unternehmensträgerstiftungen betreiben selbst ein kommerzielles Unternehmen. Holdingstiftungen halten in ihrem Vermögen Anteile an einer Kapitalgesellschaft. Ob eine Stiftung einen wirtschaftlichen Zweck verfolgen darf, wird in der Lehre kritisch beurteilt. Vor allem dann, wenn der wirtschaftliche Zweck überwiegt. Dennoch wird ein wirtschaftlicher Zweck als zulässig angesehen, da das Eigentum an einem Unternehmen nicht im Widerspruch zur Idee einer Stiftung steht. Zudem lässt weder die Rechtsverkehrsfreiheit noch die Stiftungsfreiheit eine Beschränkung auf ideelle Zwecke zu. Das Bundesgericht erachtet sowohl die Unternehmensträger- als auch die Holdingstiftung seit rund 20 Jahren als zulässig. Die Unternehmensstiftung bietet den Vorteil einer langfristigen Bestandssicherung des Unternehmens sowie der Sicherung der Selbstständigkeit und Unabhängigkeit. Allerdings wird die Sicherstellung der Verwendung des Stiftungsvermögens dem Stiftungszweck entsprechend behördlich beaufsichtigt.

Der Stiftungszweck ist hinreichend konkret und gleichzeitig offen genug zu formulieren, um eine Anpassung an spätere Entwicklungen zu ermöglichen. Zudem kann es bei Unternehmensstiftungen, die als Aktionärinnen Anteile an einer Gesellschaft halten (Holdingstiftung), vorteilhaft sein, für die Vertretung der Stiftung in der Generalversammlung besorgt zu sein. Damit die Stiftung auf das Unternehmen Einfluss nehmen kann und der Informationsaustausch gewährleistet wird, sollten einzelne Mitglieder des Stiftungsrates auch Mitglieder des Verwaltungsrates sein (sogenannte Verbindungsperson), dies unter dem Vorbehalt der steuerlichen Zulässigkeit.

Steuerbefreiung

Nachteile einer Unternehmensstiftung werden unter Umständen durch die vollständige oder teilweise Steuerbefreiung kompensiert. Juristische Personen, die öffentliche oder gemeinnützige Zwecke verfolgen, sind für den Gewinn und das Kapital, welche ausschliesslich und unwiderruflich diesen Zwecken gewidmet sind, von der Steuerpflicht befreit. Die Voraussetzungen für die Steuerbefreiung gelten auch für Unternehmensstiftungen. Gemeinnützigkeit liegt auch beim Erwerb und der Verwaltung reiner Kapitalanlagen vor, sofern über die Kapitalbeteiligung keine Einflussnahme auf die Unternehmensführung möglich ist. Stiftungsrat und Verwaltungsrat müssen in diesem Fall voneinander unabhängig sein. Zugelassen ist aber eine Verbindungsperson. Handelt es sich bei den Kapitalanlagen um wesentliche Beteiligungen, muss die Unternehmenserhaltung dem gemeinnützigen Zweck untergeordnet sein. Dabei wird vorausgesetzt, dass die Stiftung von der von ihr gehaltenen Unternehmung gewichtige Zuwendungen erhält und mit diesen Mitteln ihre gemeinnützige Tätigkeit ausübt. Ausschüttungen einer Stiftung an ihre Destinatäre stellen grundsätzlich steuerbares Einkommen dar. Zu berücksichtigen sind von der Einkommenssteuer ausgenommene Zuwendungen. Je nach Wohnsitzkanton des Stifters können Schenkungs- oder Erbschaftssteuern bei der Übertragung des Vermögens des Stifters an eine Stiftung anfallen. Handelt es sich bei der empfangenden Stiftung hingegen um eine befreite Stiftung, fallen in keinem Kanton Erbschafts- oder Schenkungssteuern an.

Fazit

Im Einzelfall kann sich die Unternehmensstiftung als zielführendes Instrument der Nachfolgelösung erweisen, insbesondere verknüpft mit der persönlichen Nachlassplanung des Unternehmers. Dabei sind die Unternehmensstruktur und die persönliche sowie finanzielle Situation des Unternehmers zu analysieren.

Autor

Armin Thaler

Rechtsanwalt, dipl. Steuerexperte

at ag

Gartenstrasse 8

9004 St. Gallen

Autorin

Erna Sinanovic

Rechtsanwältin

at ag

Gartenstrasse 8

9004 St. Gallen